上次發表投資筆記大概是三年多前了,台灣大多數的投資方式 複雜的太多、簡單的太少,投機的太多、投資的太少,費用太多價值太少。

我先聊聊心法,我認為的股票投資是:你會認為『賣掉買不回來的』才是投資。而賣掉要是投資自己(例如上課、出國進修…等等)或是實現夢想(買車、出國旅行….等)或是資產轉移(買房、買鑽石、黃金、其他 ETF 或股票….等等)、那才叫投資。而如果只是朋友在那邊聊聊 我買那一隻我賠 / 賺多少或是看廣告上哪個理財達人分享的個股,那不叫投資,我認為那叫賭博,這種賺錢的機率非常非常低。

我常常說你是有『賺過』還是『賺到』,身邊某朋友我記得兩年多前跟我說他靠『綠色海運』賺了80幾萬,大概一到兩個月的時間,前些日子問他,他說他綠色海運下車後改買『萬字輩海運』200多點高點跌到100多他入場、他以為時抓得很準,但是現在50幾。看到上面這則故事,截至目前總體資產是賠的,你覺得他算賺過、還是賺到?如果是你、你要哪種?

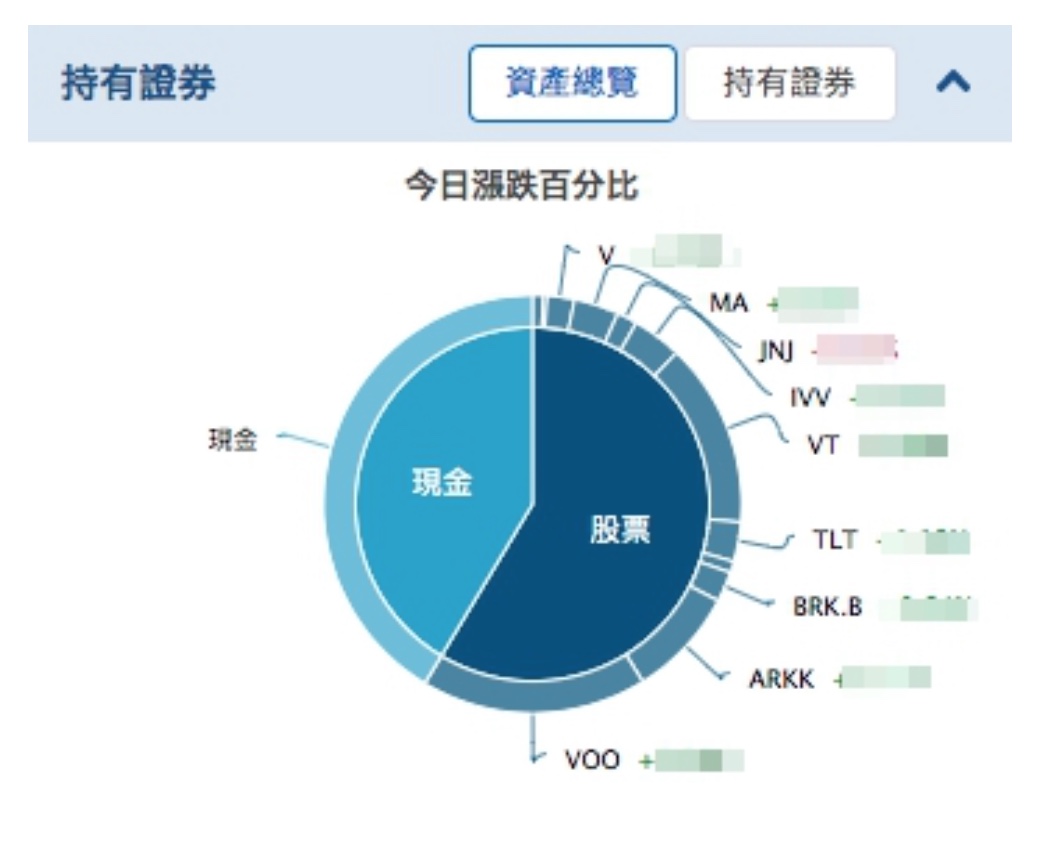

2017年之前(下圖)我以前是自組ETF,總體報酬還可以,不過持股太多管理跟追蹤不方便,在2018年後我將持股全部賣掉做了一次產轉移,這之前也讓我學到一些事,例如VISA如何賺錢的…等等、你有興趣可以去google看看。

2017年底迄今的投資比例均為下表、沒有更動

| 2018年後投資持股

區域 |

權重% |

| 美國(VOO -S&P500) | 20% |

| 全世界 (VT -US) | 20% |

| 台灣(0050 -TW) | 20% |

| 世界總體債券(BNDW) | 10% |

| 其他(AAPL、BRKB) | 5% |

| 現金 | 25% |

前些日子我有打算把債卷全部賣掉 改持股VSS跟VEA目前研究中,但目前暫時還是不更動、主要是已經買下全世界了好像也沒有什麼太大的差異,再改買已開發市場跟世界中小型 好像變更的意義不大(VSS跟VEA)

VOO跟VT這兩隻,成分比例上來說不同。S&P 100% 是美股。而 VT只有60% 在美股。如果是看VOO的話持股前十名是佔了28.5%,而VT前十名只有佔13.8%。所以就策略而言,選VOO就是想把資金都放在美國,而且很蠻集中在市值最大的10家美國公司。那VT就稍微分散一些,而且VT前十名有TSMC、NVIDIA、APPLE…等 巨頭。所以最終取決配置的人到底是要什麼

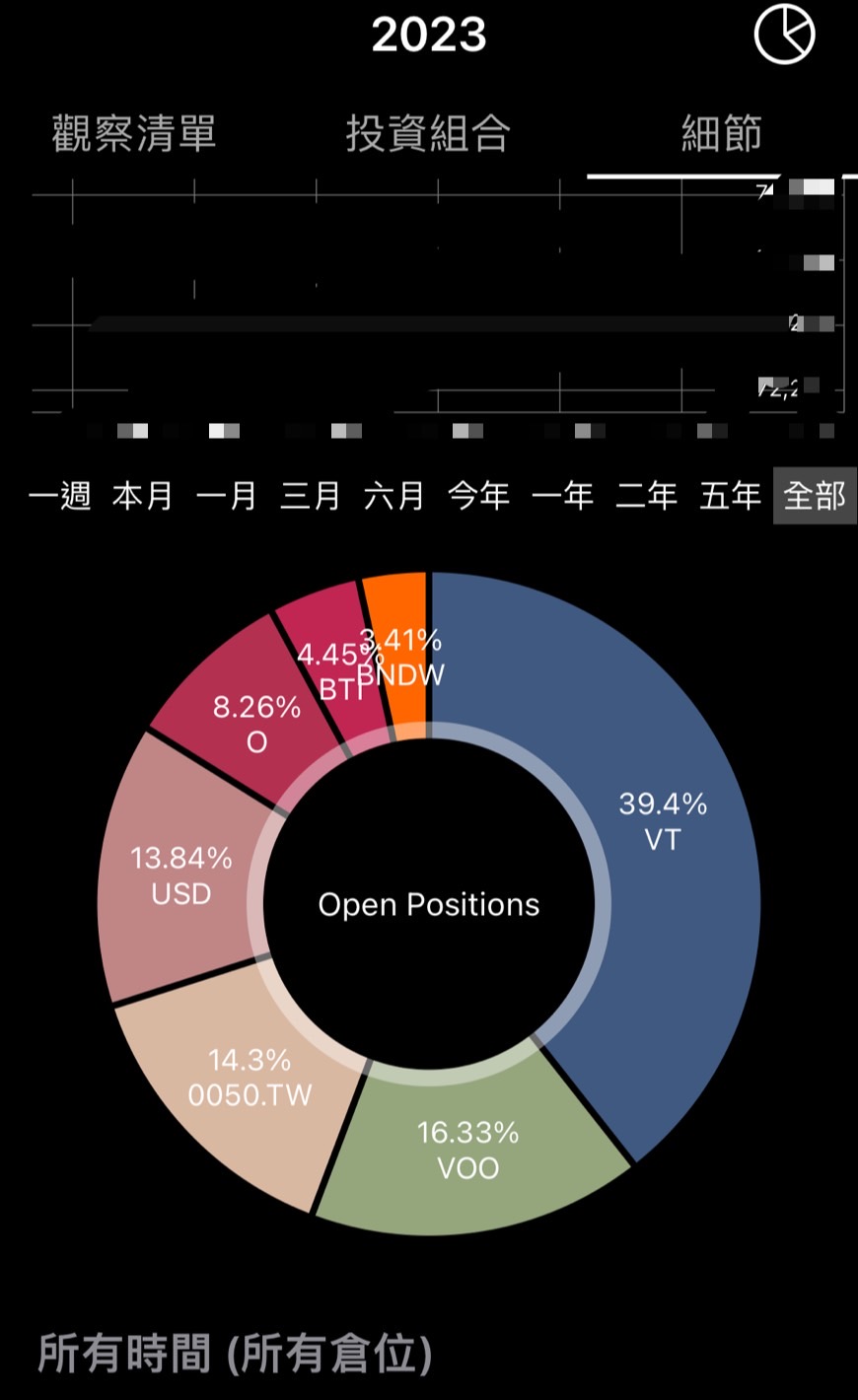

2023 年我將我的持股做了一些更動, 我賣出了成長超過30%的AAPL股票(雖然有些不捨、因為有iphone也很難戒掉XD )也同我說『賣掉買不回來的』。轉而買進了O跟BTI。股票代號O為一家不動產投資信託公司,也是S&P500的成員,在連續50年每月配發股息(是每月配發股息)不是每年,這檔的持有主要讓我在每月現金流的平衡及收入更為保障, 再者主要是跟幾個仲介朋友討論過,台灣的房地產如果搞投資也大概每年 6-10%而已 那我不如配置REITs ( 不知道可自己 google )而這檔O就是代表、而我也蠻意外我沒有選擇 VNQ 這個之後再談。

第二檔BTI 則是英美菸草公司 ,這檔的殖利率有 8% 以上,且是上癮性產品,該公司我認為在創新上大於MO(奧馳亞公司),因為它們除了投資電子菸事業以外、並且提供一系列降低風險菸草產品或尼古丁產品,在上癮跟健康中取得一個平衡。 除了是英國公司免收股息稅以外、平緩的漲跌幅在我需要現金的時候,應該也算是一個輔助,雖然我不抽煙但我買進英美菸草公司 連我自己都覺得很酷。英美菸草在台灣大概就是Pall Mall 、Lucky Strike、DUNHILL、555…等。國外則更多

而 O 跟 BTI 因為配息較多所以成長的部分會低於 VT 跟 VOO ,也因為如此我打算每月花五分鐘開一檔Sell Covered Call的合約,讓這個過程產生每月現金流。

而台灣 0050 主要在於繳房貸跟本人的紀律投資之用,你可以試試看、每月固定存入零股、讓他循環它就能幫你繳房貸,而每月設定好固定的定期定額投資、手續費只要1元、我認為是非常划算的.畢竟生活在台灣,如果未來有要購屋或其他需求,賣出0050第三天即可到帳,比美股7天還有靈活性。如果不是在台灣我可能不會買0050,主要是費用太高,

大家都沒有注意內扣費用吧,0050是我買標普500(VOO)的10倍。他的內扣費用是0.46%,而我美股的費用是0.03%,如果你有興趣的話 可以搜尋一下,而且美股交易還不用手續費。

美股在使用上,大概是我在國外時方便直接拿他的提款卡去當地的提款機領當地的錢,除了匯率較優以外,也免除了帶太多現金的困擾、也不用在台灣換匯,更有點像是支應我國外旅行的開銷XD(旅行錢包),像我三月去越南在最後幾天,少了當地親友的支援剛好錢用光了,領了約台幣1000帶在身上。可以看這篇國外領錢文章

其他持股:還沒講到的大概是我持有的BNDW『全球投資等級債券』,經過跟幾位好友交流之後,我還還能賺錢XD,我不需要債卷,但現在也不知道要買什麼。所以暫時先繼續持有當一個『分散風險的作用』。至於巴菲特的BRKB這沒啥作用、單純一個信仰持有而已(已經賣出)、AAPL也已經賣出

下圖是我2023.6月 以後的配置。單位USD部分等於現金(可忽略)

關於美股賬戶的配置

我在Firstrade帳戶 主要持有 債卷、VT、O、BTI,在嘉信SCHWAB部分 主要持有VT、VOO,主要的原因在於嘉信提款卡可以多次在世界各地有免手續費的優惠以及提供美國支票,所以我嘉信的戶頭等於是,假設你今天要去某個國家一陣子,在當地需要3萬元台幣的花銷,而不想動到你台灣的錢,我就賣出10股VT即可(以現在時間2023.6.5為例 約95美元一股),剛好體現一個小小的財富自由。而其他的部分則繼續在戶頭裡面跟著市場上漲,等待你下次用錢。

簡單事情重複做,專家

重複事情用心做,贏家

後記:台灣的部落客太多寫的是線圖跟漲跌,這個對於新手太過於複雜,我的呈現方式、讓不懂線圖的人也能懂,而我也不需要看盤,如果要知道這個人是投機或是投資,只要你問他對於他做的決策(買進賣出的行動)有沒有了解就知道了,大多數的人『每年交易次數越多,代表越不專業』

如果你對我所說的想要更進一步了解或是交流、抑或是有想要投資美股開戶,你可以跟我索取開戶推薦連結,你我都可以得到開戶推薦,我也可以讓你諮詢並解決你的問題喔。

明年見拉,價值投資、一年一篇文就夠。

VOO: https://investor.vanguard.com/etf/profile/portfolio/voo

VT: https://investor.vanguard.com/etf/profile/portfolio/vt

股票代號O 官網:https://www.realtyincome.com/

股票代號BTI 官網 英美菸草公司 https://www.bat.com/

下面這個連結是ETF 工具 跟大家分享

https://www.etfrc.com/funds/overlap.php

以及試算投資 的獲利(包含是否股息再投入)

https://www.dividendchannel.com/drip-returns-calculator/

嘉信開戶推薦連結 https://www.schwab.com/client-referral?refrid=REFERAMKT4UM2

無意間發現的網站 分析很詳細的一個美股股息的網站 https://www.suredividend.com/

附上提款卡